編者按:本文討論了關于 Solana 質押獎勵調整的提案,提案中的論點存在問題特別是高質押獎勵對 DeFi 收益、通貨膨脹對拋售壓力的影響等方面。David 提出反駁認為質押收益和網絡安全、市場需求之間有密切關系,且質押回報應由市場決定。

以下為原文內容(為便于閱讀理解,原內容有所整編):

我對 solana 提出的通貨膨脹減少措施 SIMD-0228 感到非常擔憂,特別是 TusharJain 和 kankanivishal 來自 multicoincap 以及 MaxResnick1 提出的當前版本,尤其是在沒有解決一些關鍵風險和問題的情況下。

聽完最新的 solana 驗證者電話會議后,我認為提出實施這個改變的論點都有很大缺陷。

以下是我對所提出論點的總結,我將在接下來的推文中逐一反駁:

1: 高質押獎勵率對 DeFi 收益不利

2: 通貨膨脹增加了拋售壓力,應該與網絡費用進行對比

3: 高質押獎勵減少了 ETF 的需求

4: 質押回報不像資本利得那樣符合美國稅收優化

5: 更高的質押收益不會導致更高的價格

6: 質押公式將優化質押比例,因此解決了安全性問題(在我看來,這是最重要的安全風險,也是錯誤的做法)

論點 1:高質押率對 DeFi 收益不利。

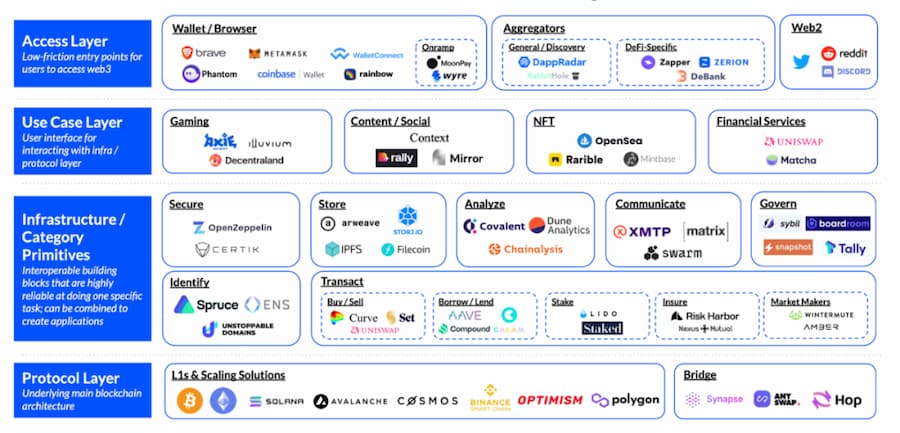

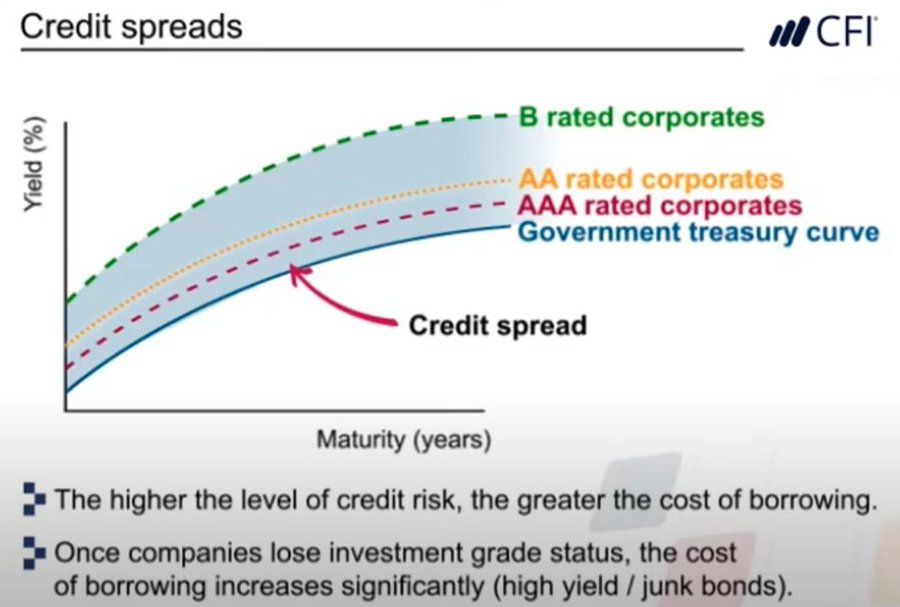

反駁 1:SOL 質押是 Solana 的無風險利率。就像更高的國債無風險利率會導致信用曲線上的利率上升一樣,更高的質押收益會推動 DeFi 利率和利潤的提高。

論點 2:通貨膨脹增加了拋售壓力,這應與費用進行對比。

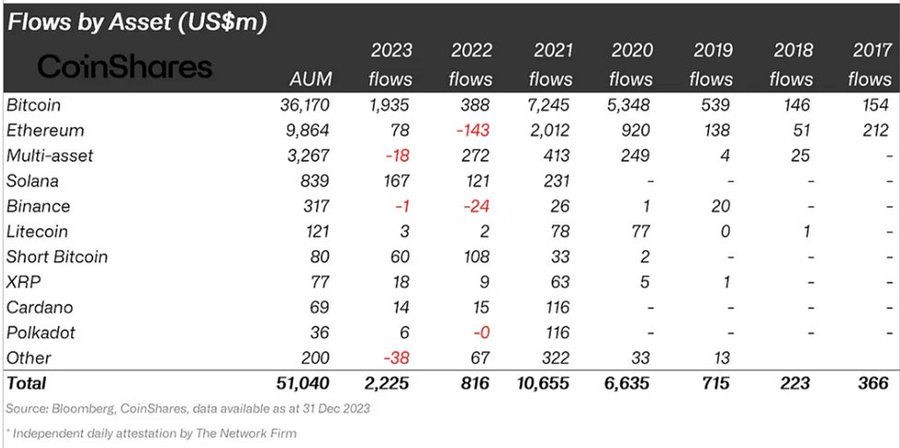

反駁 2:這不成立,就像解鎖不一定會帶來拋售壓力一樣,是否拋售取決于持有者的選擇。驗證者可以選擇復投質押。通貨膨脹對流動性的影響比其他供應因素小。與其將拋售壓力與費用進行對比,不如與資金流動進行對比。可以看一下 Solana ETP 的資金流動作為一個可度量的指標,但來自基金和個人的需求更大且更為重要。

論點 3:高質押獎勵減少了 ETF 的需求。

反駁 3:僅僅因為有人用這個論點來解釋 ETH ETF 需求疲軟,并不意味著它也適用于 Solana。看看許多歐洲的 SOL ETP,它們將整個質押收益拿走且不收取費用,這些產品已經吸引了相當大的資金流入(見上文)。而且,美國的 ETF 也接近允許質押,因此從長遠來看,這個論點并不成立。

論點 4:質押回報不像資本利得那樣經過稅收優化。

反駁 4:Solana 是一個全球去中心化的網絡,我們不應僅僅為了美國的稅收政策來進行優化,因為稅收政策隨時可能發生變化。這就像股權投資者會忽略稅收變化對股票估值的影響一樣。

論點 5:更高的質押收益不會導致更高的價格。

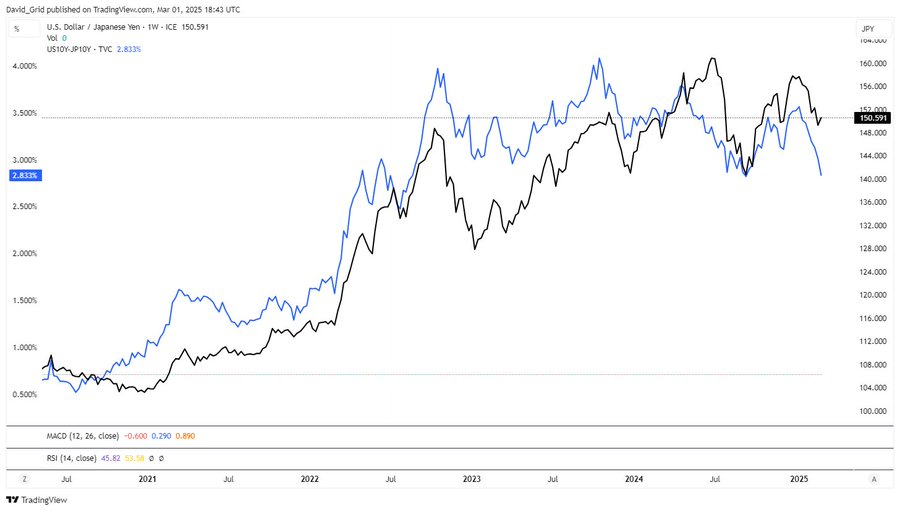

反駁 5:現實世界證明這一點不成立。看看常規貨幣的定價方式就知道了。一種外匯貨幣相對于另一種貨幣的升值,通常是基于利率差異。相對較高的利率會導致貨幣更強勁。這里有一張美元/日元與美國 10 年期國債和日本 10 年期國債利差的圖表作為例子。

論點 6:質押公式將優化質押比例,從而解決安全性問題。

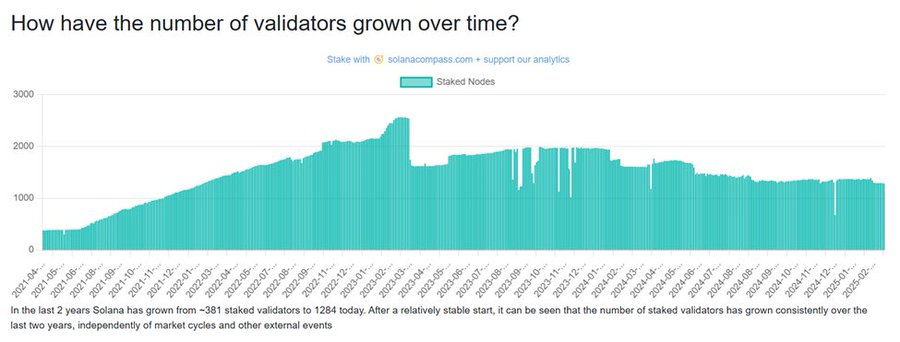

反駁 6:它還需要優化驗證者數量和質押分布。運行 Solana 驗證者是很昂貴的,而且驗證者的數量已經在下降。

反駁 6(續):為了安全地通過這個提案,必須進行的分析,但我還沒有看到的是:

模擬當前活躍的小型驗證者在新提案下會有多少變得無法盈利并退出。需要在不同的網絡活動和 SOL 價格假設下進行分析,特別是在熊市情景下,考慮到 MEV、基礎費用和價格都下降 80% 的情況。然后查看當前 Solana 驗證者列表,看看在這些情景下有多少當前的驗證者會變得無法盈利并退出。

我們可以討論 Solana 需要多少個驗證者。它可能不是像 ETH 那樣人為膨脹到 10 萬個,但我們也不希望 Solana 變成只有 100 個驗證者的 Cosmos 鏈。

而且,因為支持者提出了美國稅收的論點來推動這一提案,我們也不清楚 SEC 的去中心化測試標準是什么,因此我們可能希望將驗證者數量保持在 1000 個以上,以便 SOL 保持作為商品的性質。

總而言之,除非有人至少完成了這個分析,否則這個提案不應通過。

提案確實提出了正確的問題:需要多少通貨膨脹?但在做出改變之前,我們還有其他問題需要解答。我確實同意這個數字可能較低,并且應該更加動態。就像公司不需要向供應商支付固定金額或向融資方提供固定回報一樣,市場應該來決定這個數字,所以我支持這個方向。我們只需要放慢步伐,做更多的工作來理解其影響。

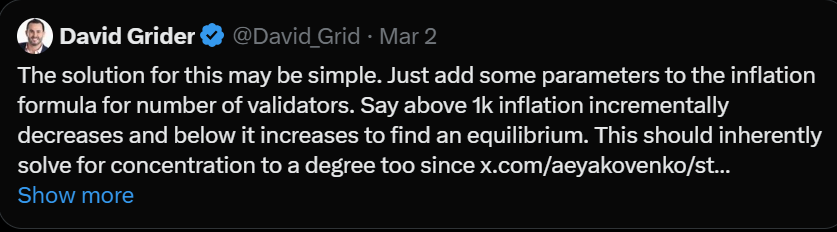

這實際上可能是解決這個風險的高層次方案。

我真誠的建議是,我們不應該假設和概括其影響。應該進行數據分析,展示所有假設和數據。